Na spletni strani Govori.se nadaljujemo s pravno rubriko, v kateri pravna svetovalka, odgovarja na vprašanja pravnih laikov.

Na elektronski naslov pravnosvetovanje.hk@gmail.comsmo tako že prejeli vprašanje našega bralca, na katerega v nadaljevanju odgovoraja Staša Horvat, diplomirana pravnica, pravna svetovalka in lastnica Pravne pisarne HK.

Vprašanje bralca se je glasilo:

- Kakšen je davek, če nekaj podedujemo ali dobimo?

Odgovor pravne svetovalke v nadaljevanju objavljamo v celoti.

O davku na dediščino in darila

Če nekaj podedujemo ali dobimo, sta pri tem ključnega pomena naslednja podatka:

- kakšno je razmerje med darovalcem/zapustnikom in prejemnikom ter

- vrednost darila/podedovanega premoženja.

Prejemnik darila je lahko ali zavezanec za dohodnino ali zavezanec za davek na dediščine in darila.

V skladu z Zakonom o dohodnini poznamo z vidika obdavčenja dve vrsti daril in sicer:

- darila, ki se obdavčijo kot dohodek iz zaposlitve ter

- darila, ki se obdavčijo kot drug dohodek.

Darilo, ki ga zagotovi delodajalec na podlagi ali zaradi zaposlitve nekdanjemu, sedanjemu ali bodočemu delojemalcu ali njegovemu družinskemu članu, se šteje za boniteto, ki se skladno z Zakonom o dohodnini obdavči kot dohodek iz zaposlitve. Boniteta se obračuna tako pri darilih v zvezi z delovnim razmerjem kot tudi pri darilih v zvezi z drugim pogodbenim razmerjem. Pri tem se kot boniteta šteje vsaka ugodnost v obliki proizvoda, storitve ali druge ugodnosti v naravi, ki jo delojemalcu ali njegovemu družinskemu članu zagotovi delodajalec ali druga oseba v zvezi z zaposlitvijo. V davčno osnovo delojemalca se ne vključujejo bonitete, ki jih delodajalec delojemalcu ne zagotavlja redno ali pogosto, če vrednost vseh bonitet v mesecu ne presega 15 evrov. Ta izjema velja le za bonitete iz delovnega razmerja.

Darilo fizični osebi se obdavči kot drug dohodek po Zakonu o dohodnini, če gre za darilo, ki se ne šteje za dohodek iz zaposlitve, za dohodek iz dejavnosti, za dohodek iz osnovne kmetijske in osnovne gozdarske dejavnost, za dohodek iz premoženja ali za dohodek iz kapitala in ni dohodek, ki se ne šteje za dohodek po tem zakonu oziroma ni dohodek, oproščen plačila dohodnine po tem zakonu. Pri tem se v davčno osnovo ne všteva posameznega darila, če njegova vrednost ne presega 42 evrov oziroma, če skupna vrednost vseh daril, prejetih v davčnem letu od istega darovalca, ne presega 84 evrov.

V kolikor prejme prejemnik eno izmed zgoraj naštetih daril, je zavezanec za dohodnino. Če pa prejemnik prejme darilo, ki se ne šteje za dohodek po Zakonu o dohodnini, je zavezanec za davek na dediščino in darila.

Kot premoženje, ki bo obdavčeno z davkom na dediščino ali darilo, se štejejo nepremičnine, premičnine (motorna vozila, vrednostni papirji, denar), premoženjske pravice in druge stvarne pravice. Kot darilo se šteje tudi volilo.

Davka na dediščino in darila ne plačujejo dediči prvega dednega reda.

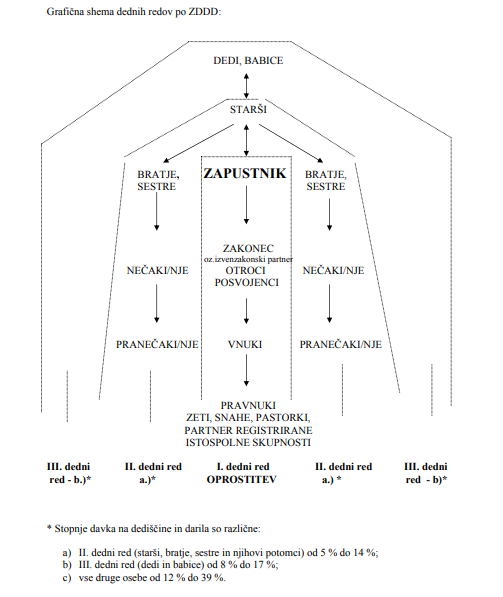

S spodnjo grafično shemo pojasnimo, kdo spada v kateri dedni red.

- Vir: FURS – shema dednih redov

V kolikor prejemnik darila oz. dedič spada v prvi dedni red, zanj velja oprostitev in davka ne bo plačal. Zakonodaja pozna še nekatere druge primere oprostitve zraven zgoraj naštetih. Napoved za odmero davka od prejetega darila je sicer vseeno potrebno vložiti tudi v primeru oprostitve.

Davek na dediščino in darila tako torej plačajo vsi prejemniki, ki ne sodijo v prvi dedni red.

Davčni zavezanec, ki prejme v dar premoženje, od katerega se plača davek, mora prejem darila napovedati na obrazcu v 15 dneh od nastanka davčne obveznosti pri finančnem uradu, kjer je vpisan v davčni register.

Davčni zavezanec, ki podeduje premoženje, od katerega se plača davek na dediščine in darila, ne vloži davčne napovedi. Odmera davka na dediščine se izvrši na podlagi podatkov pravnomočnega sklepa o dedovanju, ki ga davčnemu organu posreduje sodišče.

Če darilo ali dediščina zajema le premičnine, katerih skupna vrednost ne presega 5.000 eurov, se davek ne plača. Darila, prejeta od istega darovalca v obdobju dvanajstih mesecev, se za ugotavljanje davčne osnove vrednosti prejetih daril seštevajo. Pri tem rok dvanajstih mesecev začne teči z dnem sprejema prvega darila.

Davčna osnova je vrednost podedovanega ali v dar prejetega premoženja po odbitku dolgov, stroškov in bremen, ki odpadejo na premoženje, od katerega se plačuje ta davek.

Pri premičninah (razen pri denarju) je davčna osnova tržna vrednost tega premoženja. Pri nepremičninah se kot davčna osnova šteje vrednost, ki ustreza tržni vrednosti nepremičnine.

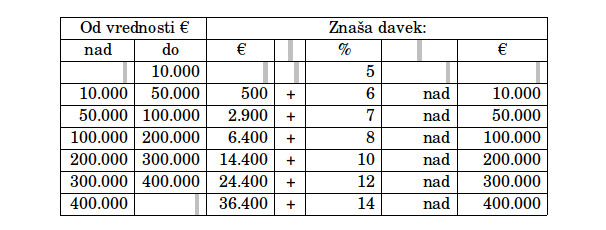

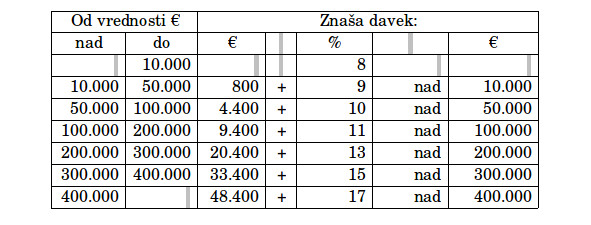

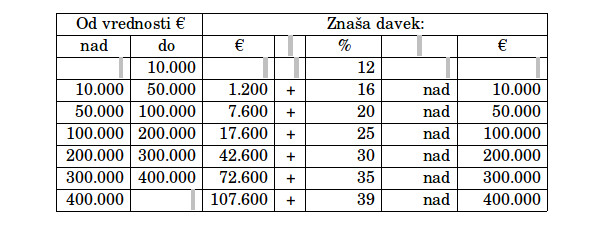

Davčne stopnje so navedene v 8. členu Zakona o davku na dediščine in darila:

Davčne stopnje so različne glede na dedne redove, in sicer veljajo za:

a) II. dedni red (starši, bratje, sestre in njihovi potomci)

b) III. dedni red (dedi in babice)

c) vse druge osebe

Pravni nasvet sestavila:

Staša Horvat, univ. dipl. prav., pravna svetovalka @ Pravna pisarna HK, www.pravnapisarna-hk.com

Za brezplačni pravni nasvet pišite na: pravnosvetovanje.hk@gmail.com

Poglejte tudi: